Você sabe o que é Score de Crédito e quais são os valores mínimos para que se tenha direito a um cartão? Neste artigo, iremos abordar um pouco mais sobre isso e onde consultar o valor – sim, existe mais de um site que permite essa análise! De forma sintetizada, um Score de Crédito é um “software” que realiza um cálculo relacionado a sua pontuação como consumidor. Ou seja, ele acumula dados que são informados por bancos e corretoras para formar uma pontuação. Logo, se o banco informa que o consumidor paga tudo em dia, tem um bom salário e está longe de dívidas (não parcela a fatura, não tem empréstimos ou financiamentos), o valor de pontuação tende a ser maior. Já se o consumidor atrasa pagamentos, está com pendências no CPF (Cadastro de Pessoa Física), o Score de Crédito tende a diminuir – o que dificulta a possibilidade de conseguir mais limites no cartão, por exemplo.

A partir de quantos pontos o score de crédito é bom?

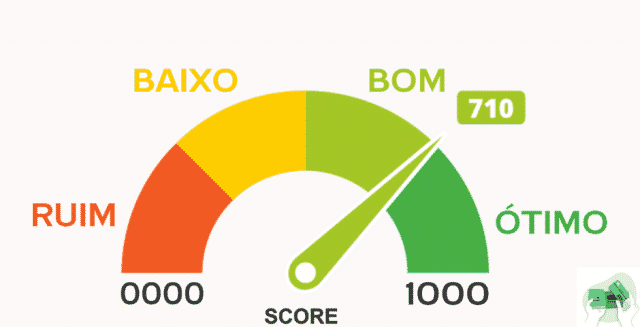

Créditos: plusdin.com.br

Esse dado acaba variando de acordo com cada banco. Existem alguns que oferecem mais limite de crédito a partir de 500 pontos, enquanto outros são mais exigentes: para contar com um bom limite, é necessário ter um Score de Crédito acima de 700. A partir de 700 pontos, o Serasa informa que se trata de um consumidor confiável. Sendo assim, a cada 10 pessoas acima desta pontuação, apenas uma ou menos delas irá atrasar a conta. Já se o score está entre 500 e 700, mostra que a cada 10 pessoas neste nível, cerca de 3 delas podem enfrentar atrasos e dívidas no cartão, financiamento ou empréstimo. Essa pontuação é utilizada, inclusive, para determinar os juros que serão cobrados. Um exemplo clássico disso é a Caixa: para os usuários que recebiam o auxílio emergencial (logo, desempregados ou autônomos com renda mensal abaixo de R$ 550 e tendências com dívidas) pelo Caixa TEM, o valor de juros mensal era de 4%. Mas, para os clientes que nunca receberam o auxílio emergencial e que estavam empregados, a agência possibilita ao mesmo tempo o valor de 0,99% ao mês.

Como o escore é calculado?

Existem três portais que permitem a análise do Score de Crédito. O mais famoso deles é o Serasa. No entanto, também existe o SPC e o Boa Vista.

- Os dados positivos do cartão de crédito, como o uso dele há anos e o bom histórico, contam com 72% do cálculo. Por isso, quem possui o cartão de crédito há pouco tempo, mesmo pagando as contas em dia, pode ter o Score de Crédito abaixo do esperado.

- O histórico de dívidas conta com apenas 16% desta porcentagem.

- Consultas de extrato de crédito e no CPF, Cadastro de Pessoa Física, desencadeiam na porcentagem de apenas 19%.

Como consultar o score de crédito?

Créditos: meubolsoemdia.com.br

Para consultar o Score de Crédito, basta acessar o portal e fazer o login com o seu CPF. Caso nunca tenha acessado o Serasa, é importante realizar um cadastro para ter acesso. Dessa forma, o cidadão terá que responder algumas perguntas para comprovar a identidade. Se tiver interesse em consultar as pendências que estão em seu nome, basta fazer o login e clicar na aba do menu escrita MEU CPF. Depois disso, poderá ter acesso a todas as dívidas em aberto e ainda existe a possibilidade de negociar com descontos na faixa de 90% ou mais (durante o feirão Serasa, o desconto das empresas é de 99%).

Qual o score mínimo para cartão de crédito?

Como dito anteriormente, não existe um valor específico para receber um cartão. No entanto, os bancos costumam dar preferência aos clientes que possuem score acima de 700 porque são considerados como confiáveis. Isso não quer dizer que os consumidores abaixo disso não tenham chances de conseguir. Mas, se conseguirem, a tendência é que os juros sejam mais altos, seja para parcelar as parcelas (caso tenha alguma futuramente) ou para pagar multas de atraso, Existem muitas formas de mostrar para o banco que é um consumidor confiável:

- Pagar as contas em dia, ativando o débito automático para não esquecer o prazo da fatura.

- Ter parcelamentos que ocupem uma média de 30% ou menos do valor que recebe do salário. Se declara que o seu salário é de R$ 3 mil e parcela R$ 2500, pode mostrar que tem uma vida instável e que, se for demitido ou não ter mais projetos freelancer, pode atrasar o pagamento e não ter como pagar.

- Não contar com muitas consultas em seu nome. Ter muitas consultas no seu CPF mostra que está necessitando urgentemente de crédito e que pode estar passando por um momento de crise e falta de dinheiro. Mostrando, assim como o tópico anterior, instabilidade ao banco.

- Ter o nome sujo não é uma boa opção para aumentar o score. Por isso, regularize a situação ao parcelar os débitos com a empresa em que está devendo. Durante o Feirão Serasa, os consumidores conseguem desconto de 99% nas dívidas.

Conclusão

Neste artigo, abordamos um pouco mais sobre o que é o score de crédito e como ele pode influenciar no momento de solicitar um empréstimo ou financiamento. Inclusive, os bancos possuem a tendência de cobrar mais juros para os clientes que contam com a pontuação baixa. Como exemplo, citamos a própria Caixa que cobrava juros acima de 4% para desempregados mas, para clientes com salário fixo e garantia de emprego pagavam apenas 0,99%. Existem várias formas de aumentar o valor da pontuação. E, para aumentar, é necessário antes de tudo estar ciente sobre o que é levado no momento de fazer o cálculo. Pessoas que começaram a usar o crédito de forma muito recente costumam ter o score baixo mesmo que pagando as dívidas em dia e não tendo o histórico negativo. Isso pode se resolver com o passar dos meses. Pagar as contas em dia e contar com o débito automático podem ser formas de aumentar o score mais rápido. E então, tem mais alguma dúvida sobre o assunto? Comente aqui com a gente para que possamos te ajudar. Não esqueça de ler outros artigos do nosso portal sobre contabilidade, administração e histórico do consumidor. Tem muita coisa interessante para te ajudar